僕はサラリーマン時代に副業を始めて、それを2022年3月に法人化して、それまでサラリーマンとして働いていた会社を4月末に辞めました。

今はマイクロ法人の経営をやっているんですが、会社を設立してから最初の大きな課題が役員報酬の決定です。

僕の場合は節税のために法人を作ったので、個人の所得をできるだけ抑えて貯蓄に回したいと思っていました。

そのため、役員報酬は最低限だけもらうつもりでいたのですが、税理士と打ち合わせしたところ、僕の会社の売上規模であれば、役員報酬は月額270万円もらっておくのが妥当だと言われました。

そんなにもらってしまっては所得税とか住民税とかで節税にならないのでは?と思ったのですが、そういうわけではないようです。

法人税・社会保険料のバランス次第

法人税は、利益が800万円未満であれば15%と安いんですが、800万円を超えると37%もかかってきます。

また、社会保険料も、一定以上の報酬をもらっている人はそれ以上かからなくなります。

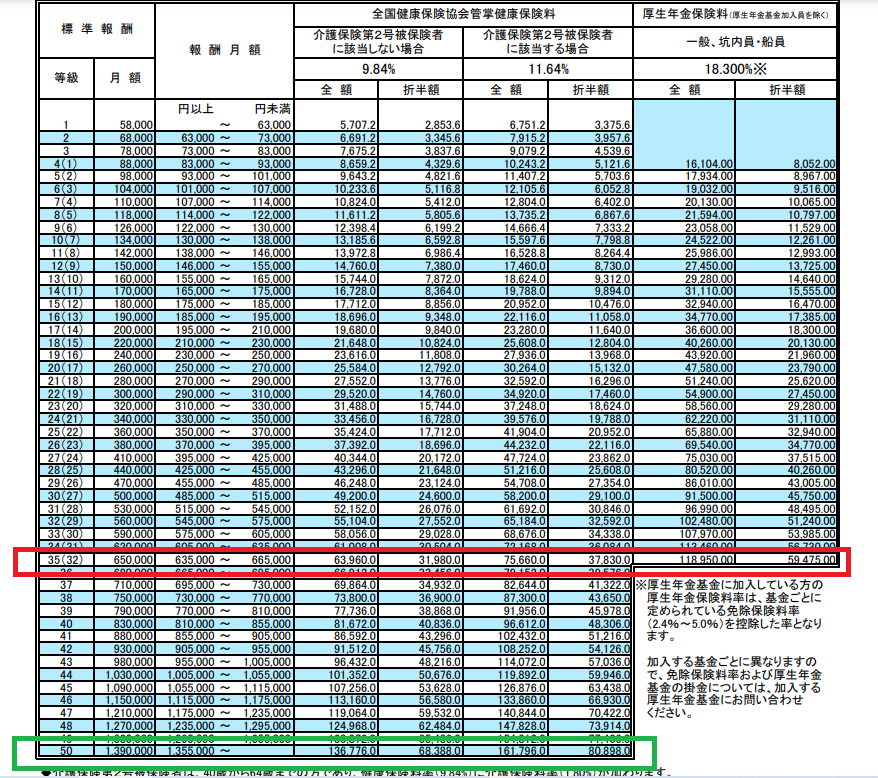

例えば下の図は、全国健康保険協会のホームページに掲載されている図なのですが、真ん中らへんに赤く囲っているところをご覧ください。

この赤く囲ってあるのが何を意味しているのかというと、月間の報酬額が63万5000円~66万5000円の人は、健康保険料が約38,000円、年金の保険料が約60,000円かかりますということになります。

年金の保険料については、59,475円以上の金額が記載されていないのですが、実はこれ以上報酬額がいくら増えても年金の保険料は59,475円以上かからないということになります。

健康保険料についても同様に、月間の報酬額が135万5千円以上の人は約8万円で、これ以上いくらもらっても保険料は変わらないということになります。

だからといって、無制限に役員報酬を上げすぎると、所得税や住民税が多くのしかかってきてしまいますので、法人にかかる税金と個人にかかる税金がトータルして一番オトクなラインを算出しなければ、役員報酬を上げすぎても下げすぎても損してしまうことになります。

税理士に相談するのが最適

正直、よっぽど数字に強かったり税務に関しての知識が豊富な人ではない限り、電卓やエクセルだけでは頭の中がごちゃごちゃになってしまうと思います。

シミュレーションしてくれるサイトもありますが、最適なのは税理士に相談して最適な役員報酬を決めることです。

税理士は基本的には顧問料を払ってくれる人の味方ですから、最適な役員報酬を算出してくれるはずです。

まとめ

法人を設立した直後に立ちはだかる壁の第一弾として、役員報酬の決定があります。

役員報酬を少なくすれば個人にかかる税金は安くなると思って、役員報酬を極端に少なくしたとしても、その分法人にかかる税金等がかかりトータルでは損することになる可能性もあります。

よっぽどの知識がない限りは自力で最適な役員報酬を決定するのは無理だと思いますので、まずは税理士に相談することをお勧めします。

【関連記事】

コメント